「土地を遺産相続することになりそうだが路線価が気になる…」

「公示価格が上がったニュースを見たが、固定資産税はどうなるのか…」

不動産をお持ちの方や土地を遺産相続する予定がある方には、固定資産税や路線価などは気になるところではないでしょうか。

また、土地に関する税金などがどのように決められるのか、疑問に感じている方も少なくないでしょう。

公示価格、路線価、基準地価など、さまざま目にする土地の評価価格と税金の関係は分かりにくいものです。

しかし、固定資産税の支払いや遺産相続する際の相続税の算出など、懐から出ていく税金の支払いに大きな影響を持ちます。

今回は、遺産相続で必要になる路線価を中心に考え方や計算方法などについてお話していきたいと思います。

- 交通事故

- 過払い

- 離婚問題

- 刑事事件

- 企業法務

- 遺産相続

- 労働問題

- B型肝炎

未来相続ナビゲーターがオススメする相続の専門家が安心!

目次

1.路線価とは何か?「公示価格」「基準地価」との違いとは

(1)公示価格とは

一つの土地には「1物4価」と言われる、4つの種類の価格が成立するとされています。

それは、公示価格(公示地価・地価公示価格)、路線価、固定資産税評価額、取引価格の4つです。

公示価格とは、国土交通省が公表する、全国の標準地と呼ばれる土地(平成28年は全国25,270地点)の毎年1月1日の時点の価格です。

公示価格は、標準地を2人以上の不動産鑑定士が算定した結果を調整して出された一平方メートルあたりの価格です。

公示価格の通りに土地を取引しなければならないわけではありませんが、公示価格は土地の価格動向の指標となる中立公正な価格とされています。

また、公示価格は路線価・固定資産税評価といった評価額を出す際の基礎にもなるので、公示価格が変わるとこれらの課税評価額も変わる関係にあります。

なお、公示価格と似たものとして基準地価があります。

基準地価は地方自治体が発表する価格で、公示価格と同様の意味ですが、公示価格が都市計画法による都市計画区域内を対象とするのに対して、基準価格には公示価格に含まれない林地などを含む特徴があります。

(2)路線価とは

路線価には、「相続税路線価」と「固定資産税路線価」の2種類がありますが、通常は路線価というと「相続税路線価」のことをいうのが一般的です。

路線価とは、国税庁が公表する、遺産相続で土地を相続したり土地の贈与を受ける際に、相続税や贈与税の計算をする際に用いられる価格です。

路線価は、一定の距離がある道路(路線)に接する土地の、毎年1月1日時点の価格です。

同じ道路に面していれば原則として路線価は同じになり、標準的な土地の価格といえます。

間口が狭かったり、いびつな形をしているなど土地の個別の形状は反映されず、一律に適用される価格です。

(3)固定資産税評価額

固定資産税評価額とは、市区町村が評価して公表する、固定資産税を計算する際に基準となる土地・家屋の価格です。

他にも、不動産取得税や都市計画税、登録免許税などの課税額を計算する際の課税標準にもなります。

固定資産税評価額は、固定資産課税台帳に記録され、納税通知書に添付される課税資産明細にも記載されます。

3年ごとに評価の見直しが行われますが、地価の変動が大きい都市部については毎年修正されています。

(4)取引価格

取引価格とは、売買をする当事者間が決めた価格です。

実際の不動産市況で成立すると思われる、その不動産価格を指すものとして「実勢価格」と言われることもあります。

2.公示価格が分かれば路線価も分かる「1物4価の関係」とは

(1)それぞれの不動産価格の関係とは

前述のように、一つの土地には4つの価格が成立し、基準になるのは公示価格です。

それぞれの価格の関係をみると、次のように表すことができます。

①公示価格

取引価格の約90%

②路線価

取引価格の70%~80%、公示価格の約80%

③固定資産評価額

取引価格の約60%~70%、公示価格の70%

では、なぜこのような目安を決めることができるのでしょうか。

それは、公示価格の発表の時期とも関係します。

ここでは、遺産相続で問題になる路線価に注目して見ていきたいと思います。

(2)公示価格と路線価の関係とは

①公示価格と路線価の割合

路線価は、土地の売買実例や公示価格、不動産鑑定評価額などを基準として決められますが、公示価格の約80%が目安とされています。

これは、路線価を公示価格の80%程度にすることで不動産の価格変動のリスクをヘッジする仕組みです。

具体的には、路線価は1月1日時点の価格で1年間変わらないため、例えば5月に公示価格が暴落し6月に相続した場合、相続時の時価よりも路線価の方が高くなるケースが想定されます。

この場合、相続した土地は6月時点では価値が下がっているのに相続税は1月時点の高い価格を基準になるため、実態よりも高額の相続税を払わされる危険があります。

こうしたリスクを回避するため、路線価を公示価格の8割程度に抑えているのです。

なお、路線価と同様に固定資産税評価額も調整されます。

固定資産税評価額は3年ごとに見直しがされますが、この間に不動産価格が変動すると納税者に不利益が生じる可能性があります。

そのリスクを吸収するために固定資産税評価額は、土地については公示価格の約7割、新築の家屋については建築費の約50%~70%というのが一般的な価格になっています。

②公示価格の発表時期と路線価が分かる時期とは

公示価格は国土交通省が、毎年1月1日の土地評価について毎年3月中旬から下旬にかけて発表します。

路線価は国税庁が、毎年1月1日時点の評価を毎年7月1日に発表します。

この間、約3カ月のタイムラグがありますが、これは路線価の計測地が多く集計に時間を要するためです。

しかし、前述のように、路線価が公示価格の約80%を目安に定められることからすると公示価格が発表された3月中旬から下旬になれば、おおよその路線価の目安も建てられるということになるのです。

路線価は、相続税の算定に大きく影響するため、特に1月から3月にかけて不動産を相続した人にとっては夏まで待たなくても課税額の目途をたてられるため、知っておきたいポイントと言えるでしょう。

なお、基準地価は地方自治体が毎年9月中旬に発表します。

この他、固定資産税評価額が3年に1度市区町村によって発表されます。

3.路線価の見方と計算方法とは

(1)路線価のサンプル

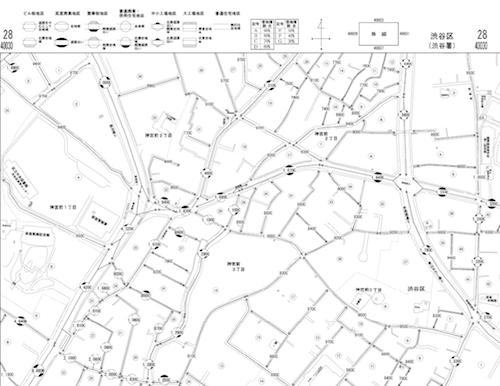

参考URL:平成28年分財産評価基準(路線価図:東京都渋谷区神宮前4)

路線価は、国税庁が発表している財産評価基準書の路線価図で確認することができます。

(2)路線価の見方とは

路線価図には、地図上に1平方メートル当たりの土地の評価額として路線価が記入されています。

路線価図で路線価を見るためには、次の3つの点を確認することがポイントです。

①路線価図の年度

路線数の上部、左端に、29など2ケタの数字とその下に桁数の多い数字が書いてあります。

この2ケタの数字があらわしているのが、路線価図の年度です。

28と書いてあれば、平成28年の路線価ということになります。

そしてその下の数字が、路線価図のページ数です。

②地区と借地権割合

①の数字の右側に、色分けされたような図形が並んでいる表記があります。

これは、地区と借地権割合の適用範囲を示した記号になります。

具体的には、「ビル街地区」「高度商業地区」「繁華街地区」「普通商業・併用住宅地区」「中小工場地区」「大工場地区」「普通住宅地区」というように区分化されています。

③借地権割合

②の図形のさらに右側に、表で示されているのが借地権割合です。

AからGまでのアルファベットと借地権割合が並列して書かれていますが、路線価図にかかれた路線価の右隣にかかれているアルファベットに対応する借地権割合が示されています。

路線価は、この3つのポイントを組み合わせて路線価図を見ることで、確認できる仕組みになっているのです。

(3)路線価の計算方法とは

上記の3つのポイントで路線価を調べる事が出来たら、実際に土地の路線価を計算することができます。

該当する土地の路線価図に450Bと書いてあった場合、この土地は1平方メートルあたり45万円、借地権割合がBに該当する80%ということになります。

不動産価格は、通常坪単価で示されるため、まずこれを坪当たりの価格でみると、一坪3.3平方メートルであることから、45万×3.3=149万円になると言えます。

次に、借地権割合ですがBで借地権割合80%とすると、上記で計算した149万円の80%にあたる119万円が借地権評価、残り20%の30万円が底地権である所有者の評価ということができます。

但し、借地権割合は、土地の所有権を持っている場合には考慮しなくて大丈夫です。

遺産相続で土地を受け継ぐ場合、親が所有している土地を相続するケースが多いと思いますが、この場合は所有者の地位を承継するため借地権割合の考慮は不要です。

ここでもう一つ考慮すべきなのが、土地の個別性です。

前述のように、路線価は道路に面した土地の価格を一律に示したもので土地の形状は考慮していません。

とはいえ、実際に土地の金額を査定する際には、そういった土地の個別性を補正する必要があります。

具体的には、角地や正方形に近い形状、整形地、道路に面した間口が広い等の条件があると評価が高くなります。

反対に、変形地や敷地延長、間口が狭かったりすると評価は低くなります。

先ほど計算した土地の価格をもとに査定をしてみると450Bの土地の坪単価が149万円、路線価が取引価格の70%~80%であることから、土地の市場取引価格は坪単価213万円(70%で計算した場合)になります。

これを基準として土地の個別性に応じて補正を加えると、金額を出すことが可能になります。

まとめ

今回は、土地の価格や路線価の見方についてご説明しました。

自分で計算するのは難しいと思われるかもしれませんが路線価の出し方を知っておくと、不動産を遺産相続した場合の税金の目安や土地をどうすべきかを考える際の指標にすることができます。

遺産相続は複雑なので、困った時には弁護士などの専門家に相談するのが一番ですが、まずご自身でも路線価について知っておくといざというときに安心といえるでしょう。